Brasil publica Medida Provisória que institui Adicional da CSLL para adequação às Regras GloBE da OCDE

A Medida Provisória (MP) nº 1.262/2024, que institui o Adicional da Contribuição Social sobre o Lucro Líquido (CSLL), foi publicada em 03/10/2024. A MP adapta a legislação brasileira às Regras Globais Contra a Erosão da Base Tributária (Global Anti-Base Erosion - GloBE) da OCDE no âmbito do Pilar 2, que visam a elevar o patamar da tributação efetiva sobre a renda corporativa de grandes Grupos Multinacionais (MNE) ao mínimo de 15% em cada jurisdição.

Segundo divulgado pelo Governo Federal, a MP nº 1.262/2024 foi estruturada com objetivo de que o Adicional da CSLL preencha os requisitos de Qualified Domestic Minimum Top-up Tax (QDMTT).

Na mesma data, foi publicada pela Receita Federal do Brasil (RFB) a Instrução Normativa (IN) nº 2.228/2024, que regulamenta o Adicional da CSLL, atualmente objeto de consulta pública aberta até 10 de novembro de 2024.

O nosso Time de Tax destaca, abaixo, aspectos relevantes do novo Adicional da CSLL:

- Escopo: Entidades Constituintes de Grupo MNE que tiver auferido receitas anuais de EUR 750 milhões ou mais nas demonstrações financeiras (DFs) consolidadas em pelo menos dois dos quatro anos fiscais imediatamente anteriores ao analisado.

- Alinhamento com as Regras GloBE da OCDE: A MP nº 1.262/2024 delega à RFB a regulamentação de diversos aspectos do Adicional da CSLL. Não obstante, expressamente dispõe que:

- Constituem documentos de referência os seguintes: o Modelo de Regras GloBE, o Comentário ao Modelo das Regras GloBE, as Orientações Administrativas e as demais regras, orientações e procedimentos, e atualizações posteriores, aprovadas pelo Inclusive Framework da OCDE para a implementação coordenada da tributação mínima efetiva.

- A regulamentação deverá ser periodicamente atualizada para que esteja em consonância com os documentos de referência e suas disposições devem ser estabelecidas de modo a preencherem os requisitos para qualificação do Adicional da CSLL como QDMTT.

- Passos Gerais para o Cálculo do Adicional da CSLL:

Passo 1: Apuração do Lucro ou Prejuízo GloBE1 e dos Tributos Abrangidos Ajustados2 de cada Entidade Constituinte.

Notas:

(1) Lucro ou Prejuízo GloBE: ponto de partida é o lucro ou prejuízo líquido determinado para a Entidade Constituinte em suas DFs individuais de acordo com as normas contábeis brasileiras aplicáveis. Na sequência, devem ser implementados os ajustes específicos elencados no Anexo I da MP nº 1.262/2024 e na IN RFB nº 2228/2024.

(2) Tributos Abrangidos Ajustados: ponto de partida é a despesa tributária corrente reconhecida contabilmente com relação aos seguintes tributos,:

(i) tributos registrados nas DFs da Entidade Constituinte relativamente às suas rendas ou aos seus lucros ou relativamente à sua parte nas rendas ou nos lucros de uma Entidade Constituinte na qual detenha participação;

(ii) tributos cobrados em substituição a um tributo sobre a renda ou lucro corporativo; e

(iii) tributos cobrados relativamente a ganhos retidos e ao patrimônio líquido das empresas, incluídos tributos aplicados a múltiplos componentes baseados na renda, no lucro e no patrimônio líquido.

Registre-se que se aplicam determinadas exceções específicas aos itens acima (como, por exemplo, a exclusão do próprio Adicional da CSLL)

Adicionalmente, na sequência, devem ser implementados os ajustes específicos elencados no Anexo II da MP nº 1.262/2024 e na IN RFB nº 2228/2024, especialmente no que tange à redução de valores de despesas tributárias correntes relativas a rendas ou lucros excluídos do cálculo do Lucro ou Prejuízo GloBE.

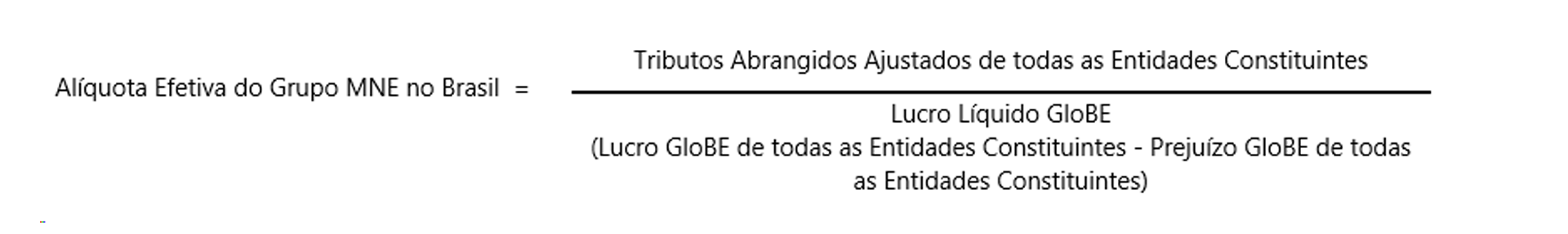

Passo 2: Determinação da Alíquota Efetiva apurada para a jurisdição brasileira considerando os Tributos Abrangidos Ajustados e o Lucro ou Prejuízo GloBE de todas as Entidades Constituintes do Grupo MNE localizadas no Brasil, da seguinte forma:

Passo 3: Determinação do Percentual do Adicional da CSLL da jurisdição brasileira, que corresponde à diferença positiva entre o patamar mínimo de 15% diminuído da Alíquota Efetiva, apurada conforme Passo 2.

Passo 4: Apuração do Lucro Excedente, que corresponde ao valor positivo da diferença entre o Lucro Líquido GloBE diminuído da Exclusão do Lucro Baseada na Substância3.

Notas:

(3) A Exclusão do Lucro Baseada na Substância corresponde à soma das seguintes exclusões:

(a) [9,6% - 5%] de determinados custos da folha de pagamento com empregados que realizam atividades para o Grupo MNE na jurisdição, que são considerados elegíveis e não expressamente excluídos; e

(b) [7,6% - 5%] do valor contábil dos ativos tangíveis localizados na jurisdição e que são considerados elegíveis.

O período de transição inicia-se em 2025 com exclusões de 9,6% e 7,6%, que vão sendo reduzidas ao longo dos anos até alcançar 5% em 2033.

Tais fatores são considerados para cada Entidade Constituinte, exceto Entidades Constituintes consideradas Entidades de Investimento.

Passo 5: Cálculo do Adicional da CSLL para a jurisdição brasileira, apurado para o ano fiscal conforme a seguinte fórmula:

Notas:

(4) O Ajuste do Adicional da CSLL pode (i) decorrer do recálculo da Alíquota Efetiva e do Adicional da CSLL de um ano fiscal anterior ou (ii) quando for apurado Prejuízo Líquido GloBE na jurisdição, enquanto os Tributos Abrangidos Ajustados forem negativos e menores que 15% do Prejuízo GloBE, nos termos dos artigos 15 e 28 da nº MP 1.262/2024.

Passo 6: Atribuição do Adicional da CSLL da jurisdição (Passo 5) entre as Entidades Constituintes localizadas na jurisdição que tenham apurado Lucros Excedentes de forma proporcional de acordo com determinados critérios de alocação.

Alternativamente, mediante opção do Grupo MNE, o Adicional da CSLL da jurisdição poderá ser atribuído a uma única Entidade Constituinte na condição de contribuinte e responsável. Nesse caso, as demais Entidades Constituintes responderão solidariamente pelo valor devido do Adicional da CSLL.

- Pagamento do Adicional da CSLL: Os Adicionais da CSLL atribuídos conforme Passo 6, acima, serão pagos pela(s) respectiva(s) Entidade(s) Constituinte(s) até o último dia útil do sétimo mês subsequente ao término do ano fiscal, ainda que estas não sejam contribuintes da CSLL, de acordo com a Lei nº 7.689/1988.

- SUDAM e SUDENE: Autorização para o Poder Executivo, a partir de 2026, a converter total ou parcialmente, sem prejuízo ao beneficiário, os incentivos fiscais de que tratam os art. 1º e art. 3º da MP nº 2.199-14/ 2001, introduzindo os requisitos de substância adotados no cálculo da Exclusão do Lucro Baseada na Substância, em um crédito financeiro classificável como um Crédito de Tributo Reembolsável Qualificado.

- Regras simplificadoras GloBE: A IN RFB n. 2.228/2024 estabelece algumas regras simplificadoras que podem ser adotadas caso as Entidades Constituintes localizadas no Brasil sejam consideradas elegíveis, que podem fazer com que o Adicional da CSLL para a jurisdição seja considerado zero em determinado ano fiscal (e.g., Regra Simplificadora GloBE de Transição baseada nas informações da Declaração País-a-País; Regra Simplificadora GloBE Permanente baseada nos testes de lucro excedente, jurisdição de baixa relevância ou alíquota efetiva; e Regra Simplificadora GloBE Permanente para Entidades Constituintes Imateriais).

As disposições relativas ao Adicional da CSLL previstas na MP nº 1.262/2024 terão eficácia a partir de 1º de janeiro de 2025, caso sua conversão venha a ser aprovada pelo Congresso Nacional.

A MP nº 1.262/2024 deve ser convertida em lei pelo Congresso Nacional no prazo de 60 dias, prorrogável uma vez por igual período (totalizando 120 dias), contados da publicação e sendo suspenso durante os períodos de recesso, sob pena de perder a eficácia desde a sua edição.